一、2023年度小麦市场回顾

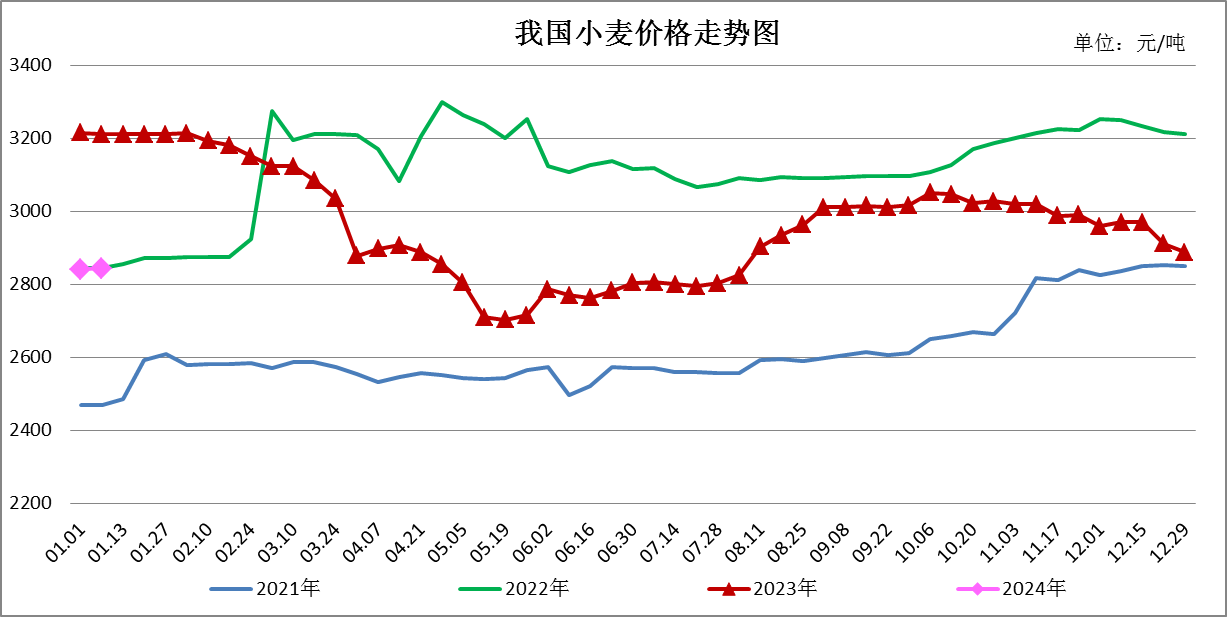

2023年度,我国小麦虽略有减产,但供求总体仍较为宽松,托市政策连续三年未启动,市场化程度进一步提高,在多元购销主体频繁博弈下,全年小麦市场价格经历“过山车”式行情,全年跌幅11.6%,年内价格最高点和最低点的价差达528元/吨,当前价格回归到2022年初水平。

下跌原因分析:一是供应充足。疫情过后,物流渠道畅通,流通渠道货源充实;各级储备轮换集中出库,市场供给端得到进一步充实。二是需求疲软。面粉消费整体疲软,而养殖端行情低迷抑制了副产品需求,面粉和副产品市场需求疲软、行情走低,使得制粉企业加工利润持续偏低、开机率偏低,对原粮采购意愿不高。三是购销心态转变。新麦上市前,制粉企业是采购主体,议价能力增强,买方市场氛围浓厚;贸易企业小麦库存成本维持高位,为偿还贷款、推陈储新,贸易企业出库意愿逐步增强,随着小麦价格回落,贸易商在卖跌不卖涨心理驱使下,更是急于抛售套现。四是外盘小麦大幅回落,进口量大幅增加。受全球小麦生产形势良好、美元走强、黑海谷物出口协议延期以及俄罗斯小麦出口报价低廉等因素影响,美麦期指震荡回落21.35%,美国软红麦与国产麦价格持续倒挂,我国1-11月小麦进口总量1130万吨,较上年同期增长28%。五是小麦饲用替代效应昙花一现,9月份以来小麦饲用消费明显缩减。2023年受烂场雨影响,以芽麦为主的小麦饲用消费曾一度增加,但随着新玉米上市后,小麦玉米价差回归正常水平,替代优势不再,9月份以来小麦饲用消费明显缩减。

上涨原因分析:一是新麦减产降质。今年麦收期间小麦主产区部分地区遭遇“烂场雨”,新麦萌动发芽,出现减产降质现象。国家统计局公布数据显示,2023年夏收小麦产量13453万吨,同比下降0.9%;芽麦等问题凸显,新麦品质分化,达标新麦供应偏紧,优质优价较为凸显。二是新麦收购进度快、总量大,流通领域粮源偏紧。2023年中央级地方各级储备、用粮企业、贸易企业等多元主体积极跨区域抢收达标小麦,收购进度快、总量大,流通领域粮源快速缩紧,致使新季达标小麦身价被抬高,仅8月一个月达标小麦价格就上涨了近200元/吨,涨幅6.7%。三是麦收期小麦饲用替代显现,芽麦价格高涨。小麦集中收购期,小麦玉米价格曾一度明显倒挂,饲料企业使用小麦替代玉米的积极性较高,芽麦受到市场追捧。据悉,6-9月的小麦收购季,30%芽率的芽麦市场价格从1900元/吨涨至2760元/吨,涨幅达45%。四是小麦市场区域性、阶段性供求偏紧。2023年华北地区“七下八上”汛期多发洪涝灾害,加之八月中旬大中院校开学季备货增加,使得小麦市场出现区域性、阶段性供求偏紧局面,用粮企业提高报价吸引粮源。五是市场化程度提高,市场情绪化左右价格。我国小麦已连续三年未启动托市收购,最低收购价小麦投放市场的时间也日益缩短,市场化程度日趋提高,近两年小麦市场波动频繁且幅度较大,使得购销主体情绪变得越来越脆弱、敏感;而当前国际政治、经济形势动荡,国内市场不乏资本炒作,加剧市场波动。

|

|

2023年初 |

9月底 |

2024年初 |

较9月底 |

较去年初 |

|

全国小麦现货价格 |

3215 |

3017 |

2842 |

-5.80% |

-11.60% |

|

小麦价格指数 |

134.18 |

125.92 |

118.61 |

-5.80% |

-11.60% |

(注:价格指数以2020年初的2396元/吨为基期指数)

2023年度产区小麦、面粉、副产品价格对比表

单位:元/吨

|

品种 |

产地 |

2023年初 |

9月底 |

2024年初 |

较9月底 |

较去年初 |

|

普麦 |

河北石家庄 |

3250 |

3040 |

2800 |

-7.89% |

-13.85% |

|

山东德州 |

3230 |

3060 |

2830 |

-7.52% |

-12.38% |

|

|

河南新乡 |

3220 |

3070 |

2840 |

-7.49% |

-11.80% |

|

|

优麦 |

河北石家庄 |

3350 |

3200 |

3180 |

-0.63% |

-5.07% |

|

山东潍坊 |

3320 |

3160 |

3100 |

-1.90% |

-6.63% |

|

|

河南新乡 |

3370 |

3370 |

3260 |

-3.26% |

-3.26% |

|

|

面粉 |

河北石家庄 |

3540 |

3480 |

3340 |

-4.02% |

-5.65% |

|

山东济南 |

3540 |

3480 |

3320 |

-4.60% |

-6.21% |

|

|

河南郑州 |

3550 |

3440 |

3300 |

-4.07% |

-7.04% |

|

|

次粉 |

河北石家庄 |

3000 |

2780 |

2240 |

-19.42% |

-25.33% |

|

山东济南 |

3030 |

2720 |

2260 |

-16.91% |

-25.41% |

|

|

河南郑州 |

3010 |

2720 |

2220 |

-18.38% |

-26.25% |

|

|

麸皮 |

河北石家庄 |

2570 |

1890 |

1700 |

-10.05% |

-33.85% |

|

山东济南 |

2580 |

1870 |

1780 |

-4.81% |

-31.01% |

|

|

河南郑州 |

2580 |

1900 |

1780 |

-6.32% |

-31.01% |

二、后市走势研判

1、基本面——2023/24年度小麦供大于求,产需偏紧。

(1)2023/24年度世界小麦产不足需,期末库存和库存消费比连续第四年减少

根据美国农业部2023年12月供需报告预测,受澳大利亚、俄罗斯、加拿大等主产国减产影响,2023/24年度全球小麦产量较去年略有减少,当年产量不足需求,期末库存和库存消费比连续第四年减少,不过库存消费比仍处于较高的安全水平。

世界小麦产需平衡表

单位:万吨

|

|

产量 |

消费量 |

期末库存 |

库存消费比 |

|

2021/22 |

78001 |

79213 |

27231 |

34.50% |

|

2022/23 |

78966 |

79212 |

26985 |

34.45% |

|

2023/24 |

78301 |

79466 |

25820 |

32.51% |

|

较上年 |

-0.84% |

0.32% |

-4.32% |

-- |

(数据来源:美国农业部)

(2)2023/24年度我国小麦产需紧平衡,年度结余977万吨

国家统计局粮食产量数据公告显示,2023年小麦播种面积3.54亿亩,比上年增加163.2万亩,增长0.5%;由于收获期受严重“烂场雨”天气影响,小麦单产385.4公斤/亩,每亩产量比上年减少5.0公斤,减幅1.3%;小麦产量13659万吨,比上年减少113万吨,减幅0.8%。其中,北京全市冬小麦播种面积36.8万亩,同比增长39.3%;产量13.2万吨,同比增长41.6%。

据国家粮油信息中心2024年1月供需报告显示,2023/24年度我国小麦产需紧平衡,进口量保持较高水平,年度结余977万吨。根据美国农业部12月供需报告数据计算,我国2023/24年度小麦库存消费比达86.73%,较2019/2020年度的库存消费比118.08%已减少31.35个百分点。

国内小麦产需平衡表

单位:万吨

|

|

产量 |

进口量 |

国内消费量 |

出口量 |

年度余缺 |

|

2021/22 |

13694 |

956 |

14644 |

2 |

4 |

|

2022/23 |

13772 |

1273 |

12775 |

2 |

2268 |

|

2023/24 |

13659 |

930 |

13610 |

2 |

977 |

|

较上年 |

-0.82% |

-26.94% |

6.54% |

0.00% |

— |

(数据来源:国家粮油信息中心)

2、政策面——国家理智保供稳市。

一是2024年小麦最低收购价仍明显低于市场价格。2023年9月26日国家发布了2024年小麦最低收购价政策,将2024年小麦最低收购价上调20元/吨至2360元/吨,该收购价较当前全国小麦市场均价明显偏低485元/吨左右,对当前市场行情没有形成实质的支撑影响,其目的主要是在新麦播种时调动农民生产积极性,保护种粮农民收益,起到一定的托底作用。

二是临储小麦少量投放,短期影响有限。2024年1月3日开始,国家临储小麦每周在新疆投放2万吨小麦,对主流市场的影响几乎可以忽略。据统计,目前最低收购价小麦结余3300余万吨,占全年国内消费总量的24%左右,单此部分小麦库存就能保障全国3个月的消费量。一旦此批小麦投放市场,将对市场价格形成抑制。

3、流通领域——购销主体持续博弈。

一是农户余粮不足两成。据国家粮油信息中心统计数据显示,截至1月10日,基层农户余粮不足两成,与近年同期水平相当,预计将在春节前、春季开学前和新麦上市前陆续投放市场,对今年上半年小麦市场仍有一定抑制作用。

二是贸易商腾仓储玉米的节奏将放缓。新玉米上市以来,行情持续走低,贸易商对玉米的观望情绪增强,从而导致出售小麦意愿也有所减弱,短期内仍然会对小麦价格形成支撑,但随着新麦上市临近,储存和还贷压力增大,贸易商势必会放量销售小麦,对市场价格形成抑制作用。

三是面粉行业产能过剩,需求不旺。近年来受居民主食消费减少、人口下降、老龄化加剧以及疫情后居民面粉储备量缩减等因素影响,小麦食用消费出现缩减。国家粮油信息中心1月供需报告数据预测,2022/24年度,小麦食用消费为9200万吨,较上年度减少180万吨,减幅1.92%,较历史高点(2012/13年度)9710万吨已经减少5.25%。随着食用消费的减少,我国面粉行业产能过剩现象日益凸显,过度竞争以及对上下游市场不好掌控,制粉企业利润很薄甚至经常亏损,特别是经历了近两年小麦市场过山车式的行情后,经营策略愈发谨慎,多采取随需随购的方式,对小麦原粮的备货意愿不强。

四是饲料企业采购锐减。随着玉米市场的持续疲软,当前小麦玉米价差逐步拉大,截至1月10日,山东、河南小麦玉米价差为350元/吨,小麦不再具备替代优势。

4、国际领域——进口小麦供应充足,政治经济形势增加不确定性。

一是国际小麦价格持续下跌,进口小麦价格优势显著。

目前美国进口小麦完税成本价与国产麦价格持续倒挂,截至2024年1月8日,美国软红麦、硬红麦与国产麦价差分别达到-736元/吨和-527元/吨左右,进口优势显著,使得小麦进口量增长较多,对我国小麦消费需求(特别是饲用消费)形成有效补充。根据海关数据显示,我国2023年1-11月小麦进口总量为1129.94万吨,较上年同期增加249.37万吨,同比增加28.32%。这是自1995年以来中国进口量首次超过1000万吨,该进口量可以满足我国小麦将近一个月的消费量。

目前我国进口小麦主要来源于澳大利亚、加拿大、美国、法国、哈萨克斯坦以及俄罗斯等国。从进口国别来看,2023年1-11月澳大利亚小麦进口量达678.52万吨,较上年同期增长31.28%,占进口总量的60%,相比2020年同期比重增加43个百分点;加拿大小麦进口量达219.86万吨,较上年同期增长54.28%,占进口总量的19%,相比2020年同期比重减少10个百分点;美国小麦进口量89.47万吨,较上年同期增长45.7%,占进口总量的8%,相比2020年同期比重减少11个百分点;法国小麦进口量81.49万吨,较上年同期减少48.14%,占进口总量的60%,相比2020年同期比重减少21个百分点;哈萨克斯坦和俄罗斯小麦进口总量虽不多,但是增幅明显。

2023年1-11月小麦进口量分国别对比表

|

进口国 |

2023年1-11月进口量(万吨) |

较上年同期% |

2020年 进口量占比 |

2023年 进口量占比 |

|

澳大利亚 |

678.52 |

31.28% |

17% |

60% |

|

加拿大 |

219.86 |

54.28% |

29% |

19% |

|

美国 |

89.47 |

45.70% |

19% |

8% |

|

法国 |

81.49 |

-48.14% |

28% |

7% |

|

哈萨克斯坦 |

48.36 |

1952.19% |

3% |

4% |

|

俄罗斯 |

12.24 |

3483.96% |

1% |

1% |

2023年12月上旬中国增加采购美软红冬小麦112万吨,美国对华小麦销售数量增长趋势明显。去年“一带一路”论坛时,俄罗斯与我国签署了一份价值高达2.5万亿卢布的粮食供应合同,将在未来12年内俄罗斯将向中国供应7000万吨谷物、豆类和菜籽油,这是中俄目前签署的最大一笔粮食交易合同。根据已公开的数据初步统计,中俄目前粮食贸易协议的总供应量已超过1亿吨。预计未来,我国出于粮食安全和对外经贸合作等因素考虑,包括小麦在内的谷物进口量将保持较高水平。美国农业部12月供需报告预测,2023/24年度我国小麦进口量将达到1250万吨。

二是国际大宗商品市场、海运费用等或将波动频繁。

乌克兰危机尚未解除,巴以冲突、红海航道危机再起,复杂的地区安全形势与激烈的地缘政治博弈,给全球安全、经济带来严重冲击。2024年,全球将迎来“选举大年”,美国、加拿大、俄罗斯、印度、欧洲、南亚等地区约有50个国家和地区将进行议会选举或领导人选举,全球经济、政治格局将存在更多不确定性,预计未来国际大宗商品市场以及海运费用等仍有频繁波动的可能。

5、秋种形势——新季小麦长势较好。

据全国农业气象观测,截至12月底,西北地区、华北和黄淮大部冬小麦处于越冬期,大部越冬期接近上年和近五年平均、黄淮西部略偏早;江淮、江汉、西南地区大部处于分蘖期,发育期接近常年或略偏晚,小麦长势较好。

中央气象台监测,冬小麦播种以来,各产区平均气温均较常年同期偏高、日照偏多;其中气温偏高0.3~1.6℃;日照时数偏多6.3%~18.7%;西北、江淮、江汉降水量偏多6.6%~24.3%,华北、黄淮、西南地区降水量偏少4.0%~23.4%。

9月中旬至11月初,北方冬麦区大部气温偏高、光照正常或偏多,土壤墒情适宜,冬小麦播种出苗顺利;为降低冬前旺长和冬季冻害风险,部分地区推行适期晚播,加之河南、陕西和安徽等地9月17日至10月6日出现连阴雨天气使麦播进度延缓,导致今年小麦适期晚播比例大。11月北方冬麦区出现4次冷空气过程,气温由前期明显偏高转为正常或阶段性偏低,利于冬小麦抗寒锻炼和抑制旺长,但河北东南部、河南西南部、甘肃南部等地部分晚弱苗转化升级较慢。12月出现3次强冷空气过程,北方冬麦区月中期气温持续偏低,但伴有两次雨雪天气过程利于冬麦区增墒保温,降低冻害风险,未出现明显冻害;降雪伴随强降温导致江淮、江汉部分地区晚弱冬小麦遭受轻度冻害,出现叶尖发白、叶片发黄、干枯等现象。另外,雪水融化渗入土壤可有效降低病虫越冬基数,雨雪天气也改善了河北中北部、山西中部等地部分麦区土壤缺墒状况,利于冬小麦安全越冬。

三、后市预测

综上所述,政策面只起到托底作用,已基本让位于市场面,在小麦供求总体宽松、政策面托底、市场面博弈的综合作用下,预计2024年小麦市场价格仍将以弱势运行为主。后续将重点关注最低收购价小麦销售政策和新麦生产收获形势。如果大量投放最低收购价小麦,将进一步抑制小麦市场;如果新麦生长关键期遭遇严重病虫灾害,市场行情或将有所提振。

(北京市粮食和物资储备事务中心 魏婷 刘莹)