一、2024年度小麦市场回顾

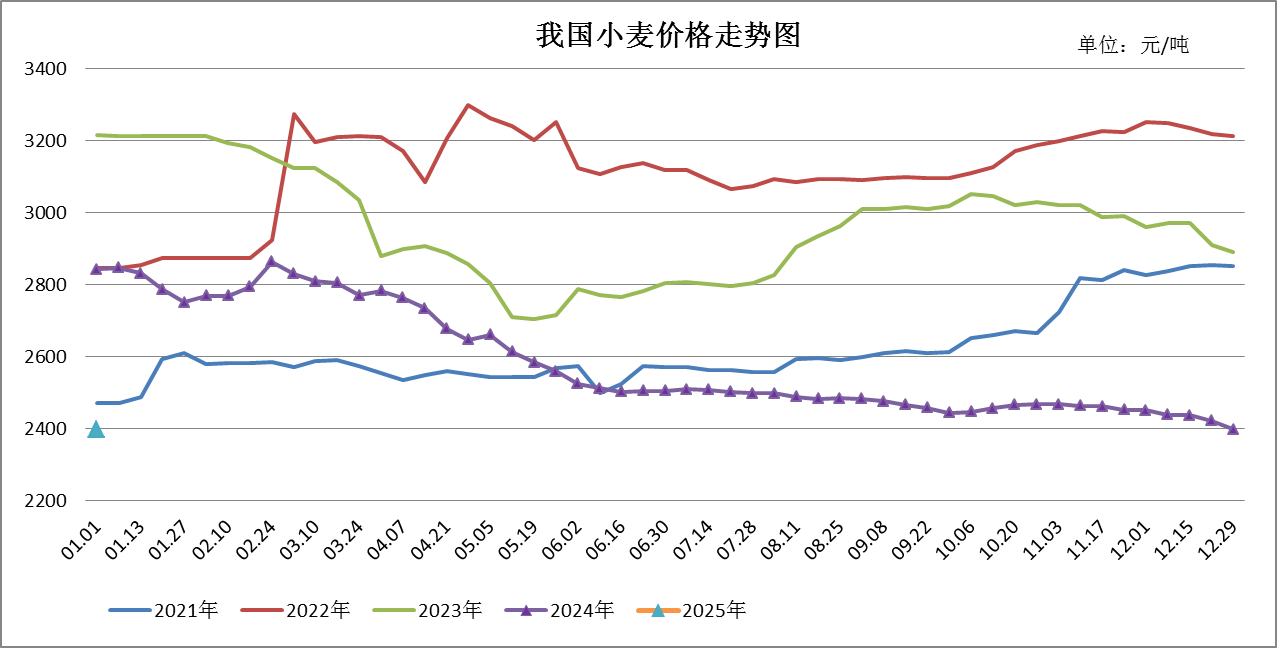

2024年度,我国小麦丰产质优,在市场供应充足、下游需求疲软以及市场信心表现不足等因素的综合作用下,小麦市场价格持续下跌,全年跌幅达15.7%,年内价格最高点和最低点的价差达465元/吨。今年小麦市场政策稳市意图明显,年后价格始终处于下行通道,但仍高于最低收购价,托市政策连续四年未启动。从近10年数据来看,当前小麦价格已回归疫情及俄乌冲突爆发前水平。

近10年我国小麦价格及主要行情

单位:元/吨

|

年份 |

年内高点 |

年内低点 |

全年 平均价 |

主要行情 |

|

2015年 |

2564 |

2267 |

2431 |

供求宽松、政策支撑力度减弱、市场化程度提高 |

|

2016年 |

2566 |

2191 |

2358 |

需求萎缩、六省启动托市收购,价格先抑后扬 |

|

2017年 |

2627 |

2341 |

2519 |

流通粮源供应阶段性偏紧,轮换粮源质佳价高 |

|

2018年 |

2547 |

2340 |

2471 |

政策面发力,价格运行理智,优质优价 |

|

2019年 |

2476 |

2271 |

2377 |

增产、质优的双丰收,全年价格运行区间低 |

|

2020年 |

2496 |

2295 |

2415 |

疫情初期需求短期非理性激增、小麦饲用替代 |

|

2021年 |

2854 |

2471 |

2616 |

产量、进口量高、饲用消费高、最低收购价停拍久 |

|

2022年 |

3299 |

2845 |

3115 |

疫情多点散发、物流成本上涨、俄乌冲突 |

|

2023年 |

3215 |

2704 |

2966 |

“烂场雨”导致新麦减产降质,整体供求仍宽松 |

|

2024年 |

2863 |

2398 |

2587 |

新麦丰产质优,市场供强需弱,政策稳市意图明显 |

今年小麦价格下跌原因分析:一是供应充足。今年小麦产量增加,质量较好,整体供应充足,加之小麦价格始终处于下行通道,贸易商积极腾仓出售小麦,小麦市场充裕的流通粮源持续抑制小麦价格。二是需求疲软。面粉消费整体疲软,加之养殖业行情低迷抑制副产品需求,制粉企业加工受低迷行情影响,利润持续偏低、开机率偏低,对原粮采购意愿不高。国家粮油信息中心监测显示,2024年面粉加工企业平均开工率约为42%,同比下降约2.7个百分点。三是购销心态理智。今年用粮主体及贸易商采购均较为谨慎,存粮意愿不强,随小麦价格逐步下跌,贸易商在卖跌不卖涨心理驱使下,更是急于抛售套现;企业多以销定产,库存普遍维持较低水平。四是进口量维持高位。我国1-11月小麦进口总量1087万吨,该进口量可以满足我国小麦将近一个月的消费量,我国小麦进口量连续3年超过1000万吨,进口供应量维持高位冲击国内市场,抑制小麦价格。五是玉米价格下跌,饲用消费减少。今年以来,玉米市场整体呈下跌趋势,抑制小麦价格。年内小麦玉米价差基本维持在合理区间,5-7月玉米价格阶段性回暖,小麦玉米价格局地倒挂,后随玉米价格回落,小麦玉米价差回归正常水平,小麦饲用消费明显缩减。

|

|

2024年初 |

9月底 |

2025年初 |

较9月底 |

较去年初 |

|

全国小麦现货价格 |

2841 |

2443 |

2396 |

-1.92% |

-15.66% |

|

小麦价格指数 |

118.57 |

101.96 |

100.00 |

-1.92% |

-11.60% |

(注:价格指数以2020年初的2396元/吨为基期指数)

2024年度产区小麦、面粉、副产品价格对比表

单位:元/吨

|

品种 |

产地 |

2024年初 |

9月底 |

2025年初 |

较9月底 |

较去年初 |

|

普麦 |

河北石家庄 |

2800 |

2420 |

2380 |

-1.65% |

-15.00% |

|

山东德州 |

2830 |

2400 |

2400 |

0.00% |

-15.19% |

|

|

河南新乡 |

2840 |

2450 |

2420 |

-1.22% |

-14.79% |

|

|

优麦 |

河北石家庄 |

3180 |

2700 |

2700 |

0.00% |

-15.09% |

|

山东潍坊 |

3100 |

2590 |

2590 |

0.00% |

-16.45% |

|

|

河南新乡 |

3260 |

2620 |

2620 |

0.00% |

-19.63% |

|

|

面粉 |

河北石家庄 |

3340 |

2880 |

2700 |

-6.25% |

-19.16% |

|

山东济南 |

3320 |

2870 |

2700 |

-5.92% |

-18.67% |

|

|

河南郑州 |

3300 |

2860 |

2680 |

-6.29% |

-18.79% |

|

|

次粉 |

河北石家庄 |

2240 |

2120 |

2040 |

-3.77% |

-8.93% |

|

山东济南 |

2260 |

2140 |

2050 |

-4.21% |

-9.29% |

|

|

河南郑州 |

2220 |

2130 |

2040 |

-4.23% |

-8.11% |

|

|

麸皮 |

河北石家庄 |

1700 |

1560 |

1720 |

10.26% |

1.18% |

|

山东济南 |

1780 |

1570 |

1720 |

9.55% |

-3.37% |

|

|

河南郑州 |

1780 |

1600 |

1790 |

11.88% |

0.56% |

二、后市走势研判

1、基本面——2024/25年度小麦产需格局外紧内松。

(1)2024/25年度世界小麦产不足需,期末库存和库存消费比继续减少

根据美国农业部2024年12月供需报告预测,受俄罗斯、乌克兰及欧盟等主产国减产影响,2024/25度全球小麦产量较预期减少,产不足需,期末库存连续第五年减少,库存消费比下降至32.3%,但仍处于较高的安全水平。

世界小麦产需平衡表

单位:万吨

|

|

产量 |

消费量 |

期末库存 |

库存消费比 |

|

2022/23 |

78989 |

78114 |

27403 |

35.08% |

|

2023/24 |

79124 |

79836 |

26741 |

33.49% |

|

2024/25 |

79295 |

79837 |

25788 |

32.30% |

|

较上年 |

0.22% |

0.00% |

-3.56% |

-- |

(数据来源:美国农业部)

(2)2024/25年度我国小麦产大于需,年度结余约1800万吨

国家统计局粮食产量数据公告显示,2024年夏收小麦播种面积3.46亿亩,比上年增加47.6万亩,增长0.1%;小麦单产798.1斤/亩,每亩产量比上年增加20.1斤,增幅2.6%;小麦产量13822万吨,比上年增加366万吨,增幅2.7%。其中,北京全市冬小麦播种面积42.1万亩,同比增长14.4%,产量15.9万吨,同比增长20.1%。

2024/25年度我国小麦产量增加,消费量减少,小麦市场呈现产大于需格局,进口量较上年度减少,年度结余约1800万吨。根据美国农业部2024年12月供需报告数据计算,我国2024/25年度小麦库存消费比达87.83%。

2、政策面——国家稳市意图明显。

一是继续上调2025和2026年小麦最低收购价。国家继续在小麦主产区实行最低收购价政策,最低收购价水平改为两年一定。2025年和2026年当年生产的小麦(三等)最低收购价为每50公斤119元(较2024年提高1元)。适当延长定价周期利于稳定小麦市场预期,尽管最低收购价提高幅度不大,但利于恢复市场信心、调动农民种粮积极性,加强价格底部支撑力度。

二是中央持续加大储备粮收购力度。

中储粮在小麦主产区全面增加2024年产国产小麦收储规模,截至目前,中储粮在主产区累计启动增储收购库点459个。据统计,2024年12月中储粮小麦采购频率及采购数量均较前期有提升,一定程度上稳定市场心态。

近日召开的全国粮食和物资储备工作会议指出,2025年要统筹抓好粮食收购和市场调控,推动粮食价格保持在合理水平,发挥好稳预期、稳市场的关键作用。近期中央储备小麦加大采购力度,政策支撑效应将在一定程度上提振市场信心。据国家粮食和物资储备局2024年12月26日发布的数据显示,我国连续两年粮食年收购量稳定在8000亿斤以上,预计今年粮食收购量将达到8400亿斤左右。

3、流通领域——流通领域粮源持续宽松。

一是农户余粮约有两成。据国家粮油信息中心统计数据显示,截至1月初,基层农户余粮约有两成,与近年同期水平相当,预计将在春节前、春季开学前和新麦上市前陆续投放市场,对新麦上市前市场价格仍有一定抑制作用。

二是贸易商维持低库存。受小麦价格弱势运行影响,为降低库存成本、维持利润,贸易商等持粮主体大多采取“短期存、分期卖”的策略,较往年“高库存、赌行情”的情况大幅减少,各类持粮主体持仓需求谨慎,转为更为保守的低商业库存周转模式,但春节前后市场对小麦有一定备货及补库需求,叠加临近春节,贸易商等资金回流需求,势必会放量销售小麦,限制小麦价格涨幅。

三是面粉行业产能过剩,需求不旺。近年来随着人口老龄化加剧、劳动强度下降,居民主食消费减少,小麦食用消费出现缩减。随着食用消费的减少,叠加小麦价格始终处于下行通道,制粉企业利润不及预期,企业多采取以销定产的经营策略,对小麦原粮的备货意愿不强。

四是小麦不具备饲用优势。新季玉米上市以来,价格持续下行,虽然小麦价格始终处于下行通道,但当前小麦玉米价差扩大至合理区间,截至1月6日,山东、河南小麦玉米价差为320至330元/吨,小麦不再具备替代优势。

4、国际领域——进口小麦数量呈缩减态势,需关注国际小麦价格变化传导效应。

一是进口小麦数量呈缩减态势,外部供应冲击进一步减轻。

根据海关数据显示,我国2024年1-11月小麦进口量总计为1087万吨,同比减少约5%,小麦进口量自5月起逐步回落,11月份小麦进口量仅为5万吨。按目前的到港情况推测,2024年全年小麦进口量将较2023年小幅减少,外部供应冲击进一步减轻。

从进口国别来看,我国进口澳大利亚小麦减少,我国进口澳大利亚小麦减少,进口美国小麦数量较上年增加较多,但2024年前三大进口来源国仍然为澳大利亚、加拿大及美国,占比分别为32%、22%和21%。具体来看,2024年1-11月澳大利亚小麦进口量为335.16万吨,较上年同期减少50.6%,占进口总量的30.8%;加拿大小麦进口量为243.99万吨,较上年同期增长11.0%,占进口总量的22.4%;法国小麦进口量229.08万吨,较上年同期增长181.1%,占进口总量的21.1%;美国小麦进口量190.18万吨,较上年同期增长112.6%,占进口总量的17.5%;哈萨克斯坦和俄罗斯小麦进口总量分别为54.43万吨和34.23万吨,其中俄罗斯小麦增幅明显,较去年增长179.7%。

2024年1-11月小麦进口量分国别对比表

|

进口国 |

2024年1-11月进口量(万吨) |

2023年1-11月进口量(万吨) |

较上年同期变化(%) |

2024年 进口量占比 |

|

澳大利亚 |

335.16 |

678.52 |

-51% |

31% |

|

加拿大 |

243.99 |

219.86 |

11% |

22% |

|

美国 |

229.08 |

81.49 |

181% |

21% |

|

法国 |

190.18 |

89.47 |

113% |

17% |

|

哈萨克斯坦 |

54.43 |

48.36 |

13% |

5% |

|

俄罗斯 |

34.23 |

12.24 |

180% |

3% |

|

总计 |

1087.07 |

1129.94 |

-3.8% |

-- |

二是国际小麦价格有望反弹,需关注外部价格传导效应。

从全球小麦供需形势来看,2024/25年度全球小麦库存或将进一步减少,出口量为2.13亿吨,同比下降4.78%,其中俄罗斯政府将2025年2月15日至6月30日期间的小麦出口配额定为1060万吨,同比减少63%,表明全球小麦出口供应形势仍然偏紧,均从供需基本面支撑国际小麦价格上涨。

俄罗斯小麦在国际市场持续供应充足且价格低廉,一定程度上主导国际小麦市场行情,但随俄罗斯大幅削减2025年小麦出口配额,国际市场势必对其他出口国依赖度增强,国际小麦价格波动的不确定性随之增大。

我国小麦进口量呈缩减态势,一定程度上抵消了国际小麦价格波动对国内小麦价格的输入性影响,但2025年美国国会换届、俄乌冲突等因素带来的全球经济、政治格局变化对农产品进出口、海运费用影响的不确定性依然存在,需持续关注外部价格传导效应对国内小麦市场(特别是心理层面)的影响。

5、秋种形势——新季小麦长势良好。

据全国农业气象观测,北方冬小麦播种集中在10月中下旬,较常年同期偏晚5~10天。9月下旬,小麦播种前底墒较为充足。10月中旬以来,北方冬麦区大部降水量充沛,为小麦出苗、越冬前生长提供了充足的水分条件,目前大部麦区20cm土壤墒情适宜。北方冬麦区平均气温较常年同期偏高1~4℃,其中陕西中部、山西西南部、河南西部和东部、山东西南部和东部播种以来≥0℃积温较高,部分早播地块冬小麦已经出现徒长、旺长现象。

河北、山东和山西等省农试站冬小麦冬前生长状况监测显示:截至12月底,河北冬小麦一类苗比例高于上年,仅10月下旬后期晚播的冬小麦积温不足,尚未达到最低安全越冬标准;山东和山西无弱苗,其中山东旺苗比例同比偏高13.3%。山西旺苗比例偏高9.2%。总体来看,今年冬小麦长势较上年更为均衡,弱苗比例同比偏低,旺苗比例偏高。北方冬小麦播种以来气温明显偏高,墒情适宜,总体长势良好,陕西、山东、河南等地冬小麦出现旺长现象。

三、后市预测

综上所述,小麦市场持续维持供求宽松格局,中央及各级地方储备现有库存量庞大,预计春节后市场卖粮压力仍然存在,预计2025年小麦市场价格仍将以弱势运行为主,但小麦市场在政策面托底、市场面博弈的综合作用下,价格底部有保障,主流价格区间或将集中在2300-2500元/吨。后续将重点关注小麦购销政策和新麦生产收获形势,如果最低收购价启动收购、新麦生长关键期遭遇严重病虫灾害等情况发生,市场行情或将有所提振。

(北京市粮食和物资储备事务中心 刘莹)