一、第一季度市场行情及价格走势

(一)全国市场价格行情

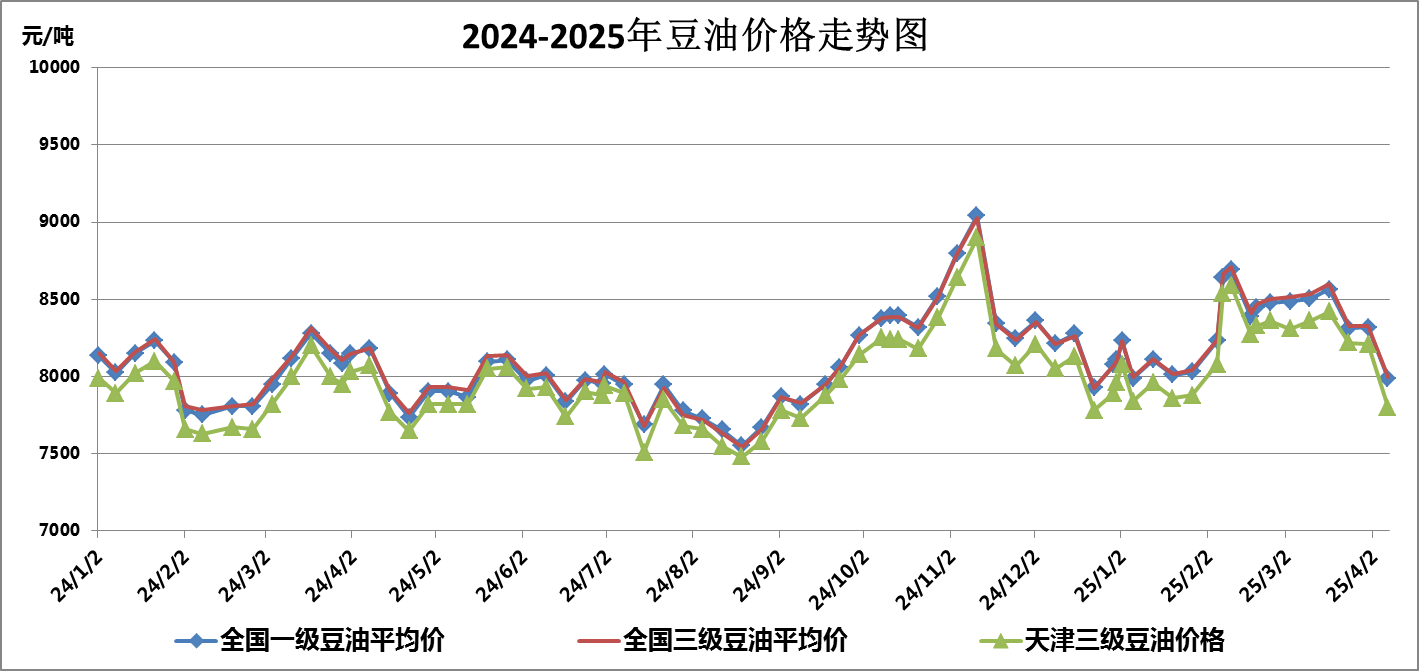

一季度,受终端需求的阶段性提升影响,国内油粕价格先扬后抑,国内豆油价格较年初微幅上涨,豆粕价格较年初明显上涨;受进口大豆到港价格回落的拖累,全国大豆价格微幅下降。

1、豆油市场

|

单位:元/吨 |

1月初 |

3月底 |

较1月初 |

4月7日 |

较3月底 |

|

全国一级豆油均价 |

8230 |

8318 |

1.07% |

7990 |

-3.94% |

|

全国三级豆油均价 |

8228 |

8327 |

1.20% |

7995 |

-3.99% |

|

天津三级豆油价格 |

8080 |

8210 |

1.61% |

7800 |

-4.99% |

一季度国内豆油价格先扬后抑,春节(1月27日)假期开始豆油价格攀升,后逐步回落,截至三月底,国内豆油价格较年初微幅上涨。

价格上涨原因:一是春节假期前后,油脂需求阶段性提升,支撑豆油价格;二是相比2024年10-11月,2025年1-2月大豆到港量下降10.73%,原料大豆供求偏紧,支撑豆油价格。

价格回落原因:一是终端需求提振力度不足,中下游补库后恢复随用随采,对豆油价格支撑减弱;二是中央及各级地方储备大豆陆续拍卖,同时南美大豆收割节奏加快,市场预期原料大豆供应宽松,限制豆油价格上涨空间。

4月份以来,受南美大豆即将大量到港的市场预期影响,全国豆油价格小幅下跌。

2、大豆市场

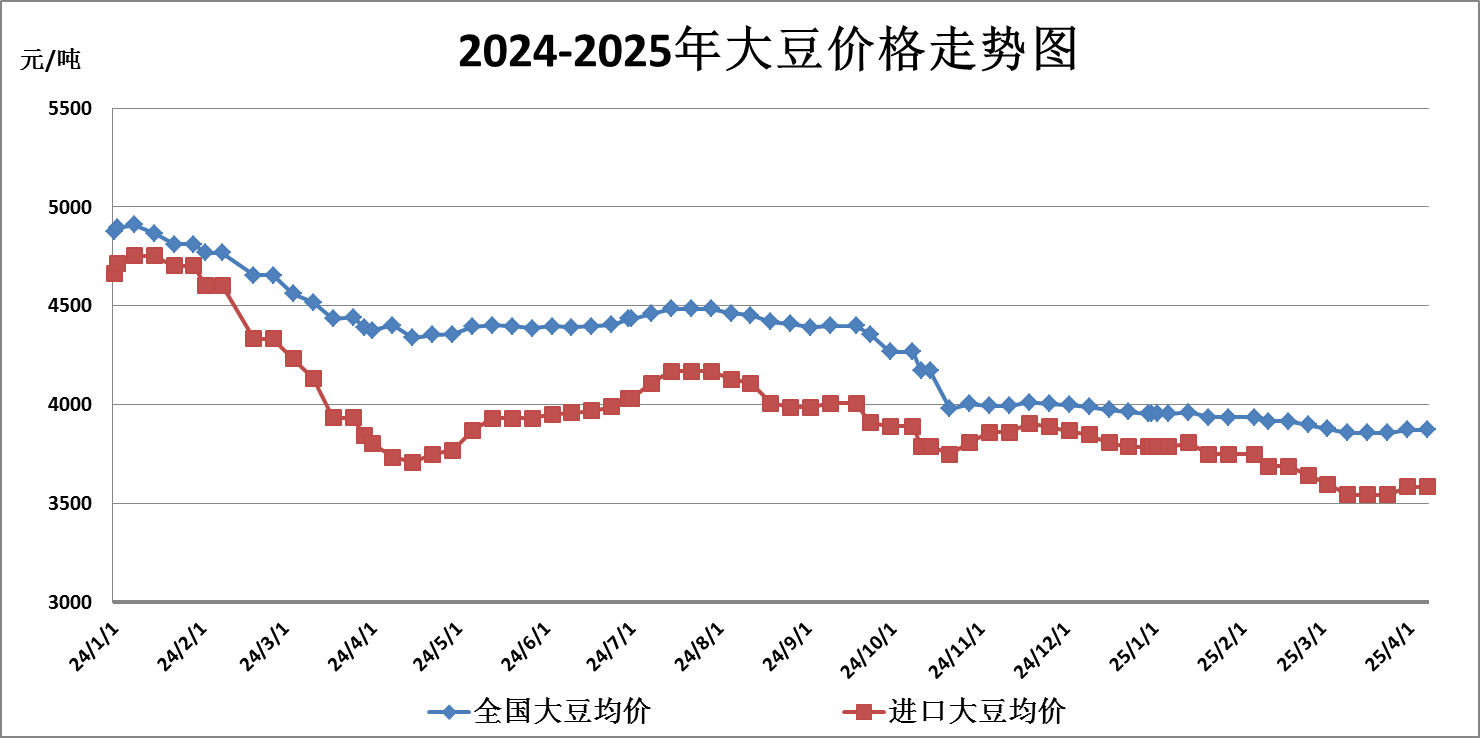

一季度,全国大豆价格微幅下降。主要原因一是前期低价进口大豆陆续到港,拉低全国大豆均价;二是中央及地方储备大豆拍卖,化解国内大豆阶段性供求偏紧格局。

|

单位:元/吨 |

1月初 |

3月底 |

较1月初 |

4月7日 |

较3月底 |

|

全国大豆 |

3954 |

3874 |

-2.02% |

3874 |

0.00% |

|

进口大豆 |

3787 |

3585 |

-5.33% |

3585 |

0.00% |

3、豆粕市场

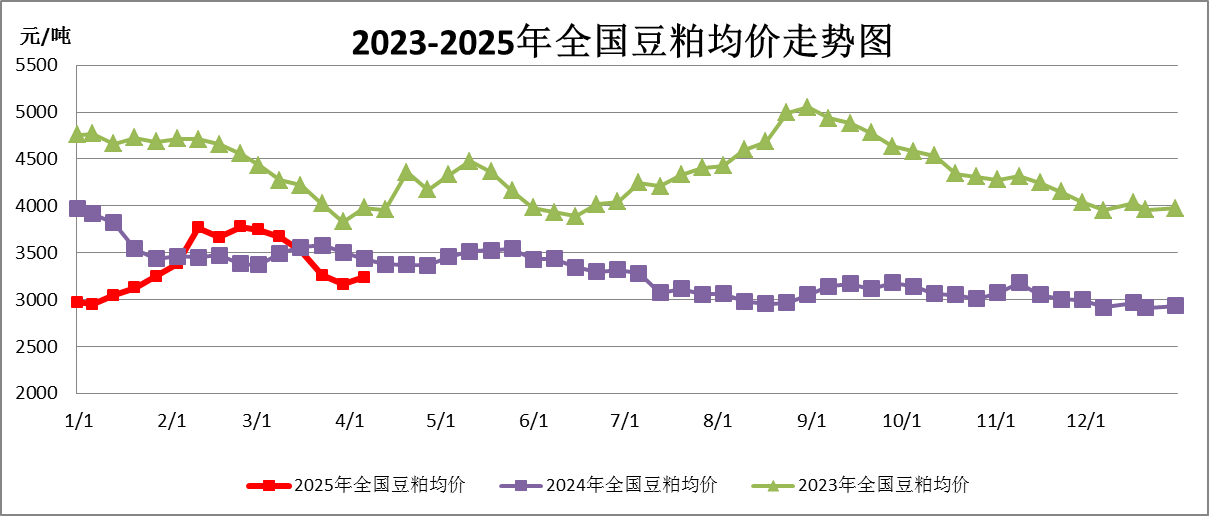

一季度,豆粕价格先扬后抑,全国豆粕价格较年初明显上涨。

1月初至2月底,价格持续上涨,主要原因:一是供应端,一季度进口大豆到港量缩减,叠加部分油厂集中于2月停机检修,豆粕供应由松变紧;二是需求端,饲料厂春节前后备货需求提升,且中美贸易关税政策带动市场看涨情绪,终端需求有所增加。

进入3月份以来,豆粕价格迅速回落,市场预期进口大豆即将大量到港,豆粕供应偏紧有所缓解,且饲料企业补库后恢复刚性采购节奏,终端需求支撑不足,市场看跌情绪加重。

|

单位:元/吨 |

1月初 |

3月底 |

较1月初 |

4月7日 |

较3月底 |

|

全国豆粕 |

2971 |

3163 |

6.46% |

3241 |

2.47% |

(二)期货市场行情

一季度,CBOT大豆期指先扬后抑,前期主要受美农1月报告数据明显支撑、中美互加征关税及美国生物柴油政策利好等消息推动,后期受制于南美大豆丰产预期的压制,截至一季度末,CBOT大豆期指较年初基本持平。受国际油脂油料期价波动及国内大豆和豆油库存下降的影响,国内大豆和豆油期指价格小幅上涨。4月份以来,国内外油脂油料期货价格受国际政策因素影响波动较大,涨跌互现。

国内外大豆期货价格表

|

|

1月初 |

3月底 |

较1月初 |

4月7日 |

较3月底 |

|

美大豆期指 (美分/蒲式耳) |

1020.5 |

1019.75 |

-0.07% |

989.00 |

-3.02% |

|

美豆油期指 (美分/磅) |

40.51 |

45.24 |

11.68% |

45.26 |

0.04% |

|

美豆粕 (美元/吨) |

324.3 |

298.7 |

-7.89% |

294.5 |

-1.41% |

|

大连豆二期指 (元/吨) |

3429 |

3539 |

3.21% |

3523 |

-0.45% |

|

大连豆油期指 (元/吨) |

7716 |

7968 |

3.27% |

7626 |

-4.29% |

|

大连豆粕期指 (元/吨) |

2772 |

2932 |

5.77% |

2999 |

2.29% |

二、二季度价格走势研判

短期内中美关税政策对我国豆油价格影响有限,受供需基本面和能源、棕榈油价格影响,预计二季度豆油价格弱势运行。

(一)供需基本面分析——二季度大豆、豆油供大于求,价格偏弱运行

1、大豆:年度全球大豆供求宽松,二季度进口大豆到港量大幅增加,抑制大豆乃至豆油价格

根据美国农业部3月份供需报告数据显示,2024/25年度世界大豆的产量增加,消费量增加,全球大豆产大于需,期末库存明显上升。2024/25年度我国大豆年度结余处于紧平衡状态。

世界大豆供需平衡表

单位:万吨

|

年度 |

期初库存 |

产量 |

消费量 |

期末库存 |

|

2023/24年度 |

10124 |

39497 |

38444 |

11255 |

|

2024/25年度 |

11255 |

42076 |

40916 |

12141 |

|

同比 |

11.17% |

6.53% |

6.43% |

7.87% |

(数据来源:美国农业部)

海关数据显示,2025年1-2月大豆进口总量为1360.56万吨,较上年同期增加56.98万吨,同比增加4.37%。预计二季度进口大豆的大量到港将压制国内大豆及豆油价格。

2、豆油:年度豆油供求紧平衡,二季度豆油库存进入增长期,拖累豆油价格

2024/25年度我国豆油年度供给量约1850万吨,豆油年度需求总量约1850万吨,处于紧平衡状态。

当前豆油库存仍然较去年同期有所增加,随着后续大豆到港量增加,国内大豆供给充裕,油厂开机率及豆油产量上升,豆油或将进入累库存阶段,导致豆油价格偏弱运行。

(二)贸易因素:美国“对等关税”政策短期内影响有限,长期将推高成本

1、中美关税政策梳理:美豆进口税率高达47%,进口成本大幅增加

按照最新关税政策,中国对未受豁免的美国大豆(4月10日12时之前装船并于5月13日24时之前进口的美国大豆)征收进口税率为47%。举例来说,4月8日,5月合约的美湾大豆到岸完税成本将由3681元/吨上涨至5211元/吨,上涨1530元/吨,而同日的巴西大豆到岸完税成本仅为3651元/吨,低于美湾大豆1560元/吨,从商业角度来说,美国大豆在中国市场完全丧失了竞争力。

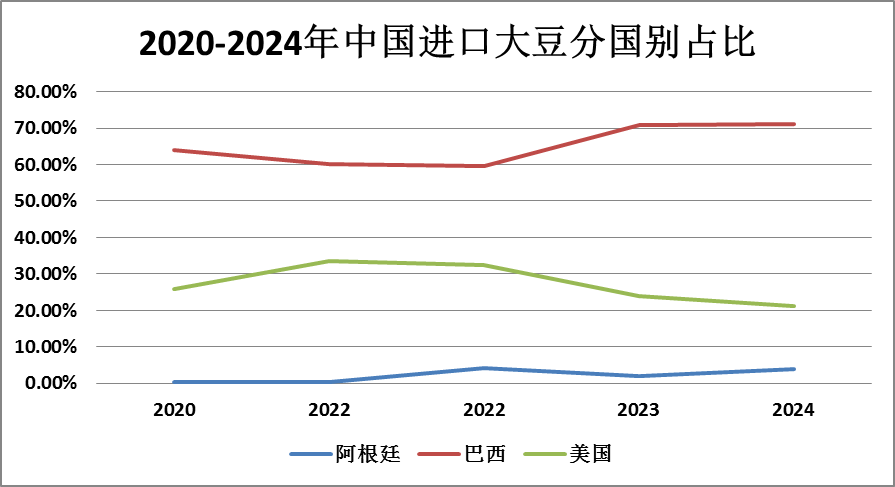

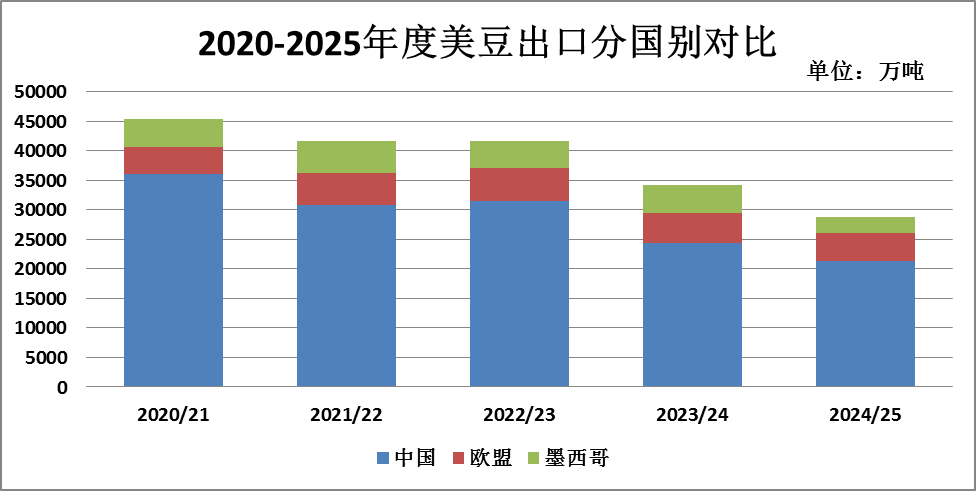

2、中美大豆贸易变化:对美依赖度降低,增加南美进口量

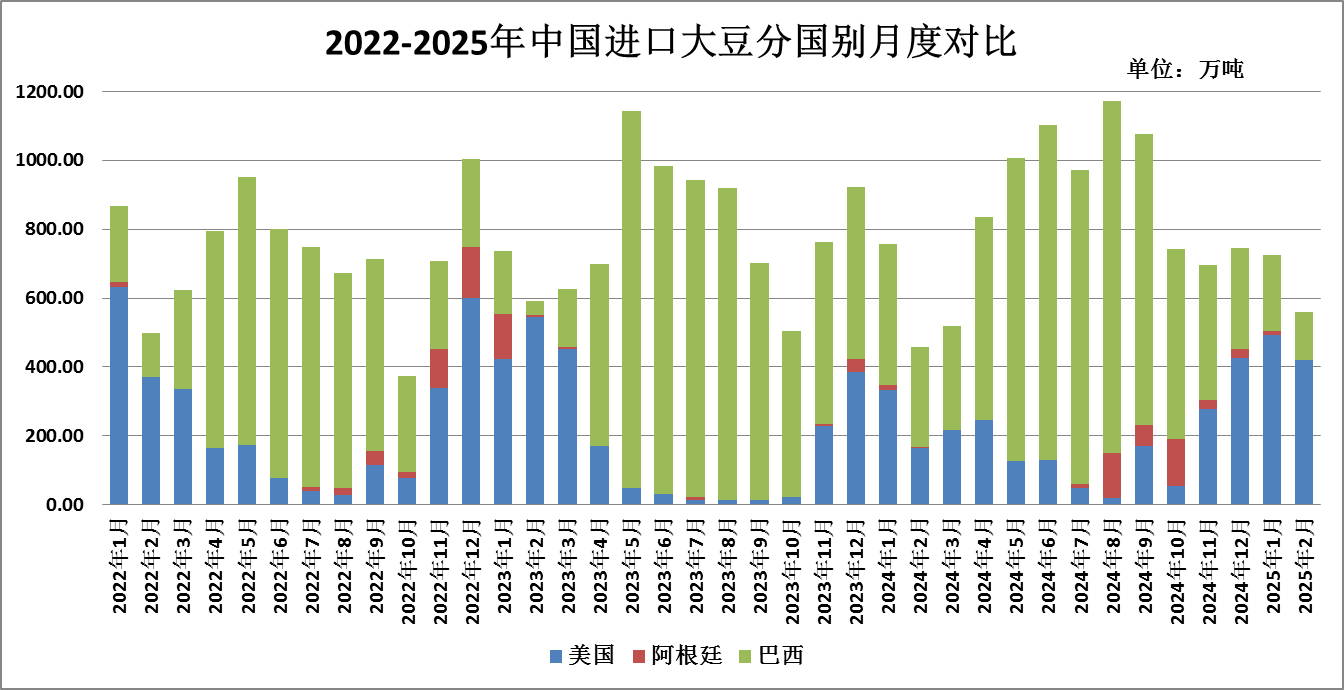

中国对大豆的对外依存度较高,中国进口大豆布局近年来也在不断改变。一是对美依赖度显著下降,2017年中国从美国进口大豆占总进口量的34%,到2024年已降至21%,预计这一趋势将在2025年关税博弈中加速,美国大豆进口占比将进一步下降;二是积极转向南美市场,2022年中国从巴西、阿根廷进口大豆占总进口量的63.71%,2024年这一占比已上升至74.98%。

反观美方,在美国大豆的出口目的国中,中国一直是美豆的最大出口国。美国农业部3月预测中,2024/25年度美国大豆出口销售量中,中国占比仍然高达47.4%。中美关税争端将直接压制美豆价格。

3、中国进口大豆来源规律:4-10月为南美大豆进口窗口期,短期内中美关税对我国影响有限

根据我国进口大豆的来源国数据对比来看,每年的4-10月为我国进口南美大豆的窗口期,11月-次年3月为进口美豆窗口期。

短期来看,二季度正处于进口南美大豆的窗口期,且美国农业部3月份报告预测巴西大豆今年产量1.69亿吨,同比增长10.46%,也在短期内为中国的进口豆源带来保障。随着二季度南美大豆大量到港,我国大豆供应充足,或将抑制二季度豆油价格。

长期来看,若在今年南美大豆进口窗口期结束之前,中美谈判未能出现实质性进展,四季度潜在供应缺口可能带动国内大豆进口成本上行,支撑国内豆油价格。

4、中美关税政策的潜在威胁:长期争端下,价格传导机制导致南美大豆FOB基差报价上涨

美国的“对等关税”政策可能导致更多国家转向采购巴西大豆,叠加预计我国加大对南美大豆的采购量,巴西大豆的FOB基差报价将受到一定的提振。若中美贸易争端持续, 这种价格传导机制将抬升我国大豆的进口成本,支撑国内豆油价格重心的上移。

综合来看,中美关税政策变化对于我国大豆及豆油价格有一定影响,短期内我国或将加大对南美大豆的采购量,中美贸易争端对国内豆油价格影响较为有限,但若在南美大豆进口窗口期结束前,中美贸易争端未能出现实质性进展,则可能将出现国内大豆进口成本上行,进一步带动国内豆油价格上涨。

(三)能源因素:原油价格加速下跌,拖累豆油价格

4月3日,OPEC +宣布自5月起日均增产41.1万桶,叠加近期国际贸易摩擦升级,贸易活动的收缩限制原油需求,进一步放大了原油市场的供需矛盾。在全球经济衰退概率高企及能源需求疲软的背景下,原油价格上行驱动不足,一方面限制了生物柴油的需求,另一方面可能海运费用将有所下降,进而抑制豆油价格。

(四)替代品价格:二季度棕榈油价格易跌难涨,拖累豆油价格

当前印尼的B40政策因资金、燃料补贴不足、掺混技术未成熟以及基础设施不完善等问题,政策实施一再推迟。二季度棕榈油即将进入增产周期,产量存在较大的上涨预期,棕榈油供应端将呈现宽松的状态。在供应增加但是需求增长有限的背景下,棕榈油期现货价格上涨动力不足,可能拖累豆油价格。

四、后市预测

豆油:二季度国内原料大豆供求宽松,油厂开机率回升,豆油供应充足,同时进入传统油脂消费淡季,豆油需求较为有限,供强需弱格局明显,预计二季度国内豆油价格易跌难涨。由于当前国际贸易摩擦不断,后续我中心仍将密切关注国际贸易政策、各国生物柴油政策及其他油脂的价格变化等可能影响豆油行情的因素。

大豆:随着南美大豆大量到港,国内大豆供求格局由紧变松,预计二季度国内大豆价格平稳运行,期间或将受国际政策、美豆种植期炒作因素等扰动窄幅震荡。

豆粕:随着二季度大豆到港量激增,豆粕库存将逐步上升,叠加养殖需求淡季到来,终端需求减弱,预计二季度豆粕价格将弱势运行,我中心仍将密切关注国际市场的不确定因素对豆粕价格的影响。

4、中美关税政策的潜在威胁:长期争端下,价格传导机制导致南美大豆FOB基差报价上涨

美国的“对等关税”政策可能导致更多国家转向采购巴西大豆,叠加预计我国加大对南美大豆的采购量,巴西大豆的FOB基差报价将受到一定的提振。若中美贸易争端持续, 这种价格传导机制将抬升我国大豆的进口成本,支撑国内豆油价格重心的上移。

综合来看,中美关税政策变化对于我国大豆及豆油价格有一定影响,短期内我国或将加大对南美大豆的采购量,中美贸易争端对国内豆油价格影响较为有限,但若在南美大豆进口窗口期结束前,中美贸易争端未能出现实质性进展,则可能将出现国内大豆进口成本上行,进一步带动国内豆油价格上涨。

(三)能源因素:原油价格加速下跌,拖累豆油价格

4月3日,OPEC +宣布自5月起日均增产41.1万桶,叠加近期国际贸易摩擦升级,贸易活动的收缩限制原油需求,进一步放大了原油市场的供需矛盾。在全球经济衰退概率高企及能源需求疲软的背景下,原油价格上行驱动不足,一方面限制了生物柴油的需求,另一方面可能海运费用将有所下降,进而抑制豆油价格。

(四)替代品价格:二季度棕榈油价格易跌难涨,拖累豆油价格

当前印尼的B40政策因资金、燃料补贴不足、掺混技术未成熟以及基础设施不完善等问题,政策实施一再推迟。二季度棕榈油即将进入增产周期,产量存在较大的上涨预期,棕榈油供应端将呈现宽松的状态。在供应增加但是需求增长有限的背景下,棕榈油期现货价格上涨动力不足,可能拖累豆油价格。

四、后市预测

豆油:二季度国内原料大豆供求宽松,油厂开机率回升,豆油供应充足,同时进入传统油脂消费淡季,豆油需求较为有限,供强需弱格局明显,预计二季度国内豆油价格易跌难涨。由于当前国际贸易摩擦不断,后续我中心仍将密切关注国际贸易政策、各国生物柴油政策及其他油脂的价格变化等可能影响豆油行情的因素。

大豆:随着南美大豆大量到港,国内大豆供求格局由紧变松,预计二季度国内大豆价格平稳运行,期间或将受国际政策、美豆种植期炒作因素等扰动窄幅震荡。

豆粕:随着二季度大豆到港量激增,豆粕库存将逐步上升,叠加养殖需求淡季到来,终端需求减弱,预计二季度豆粕价格将弱势运行,我中心仍将密切关注国际市场的不确定因素对豆粕价格的影响。