一、第二季度市场行情及价格走势

(一)全国市场价格行情

二季度,受大豆原料大量到港且终端需求有限影响,国内油粕价格均有所回落;近期的国际贸易摩擦及各国生物柴油政策支撑进口大豆成本,全国大豆价格微幅上涨。

1、豆油市场

|

单位:元/吨 |

年初 |

3月底 |

6月底 |

较3月底 |

较年初 |

|

全国三级豆油均价 |

8228 |

8327 |

8191 |

-1.63% |

-0.45% |

|

天津三级豆油价格 |

8080 |

8210 |

8090 |

-1.46% |

0.12% |

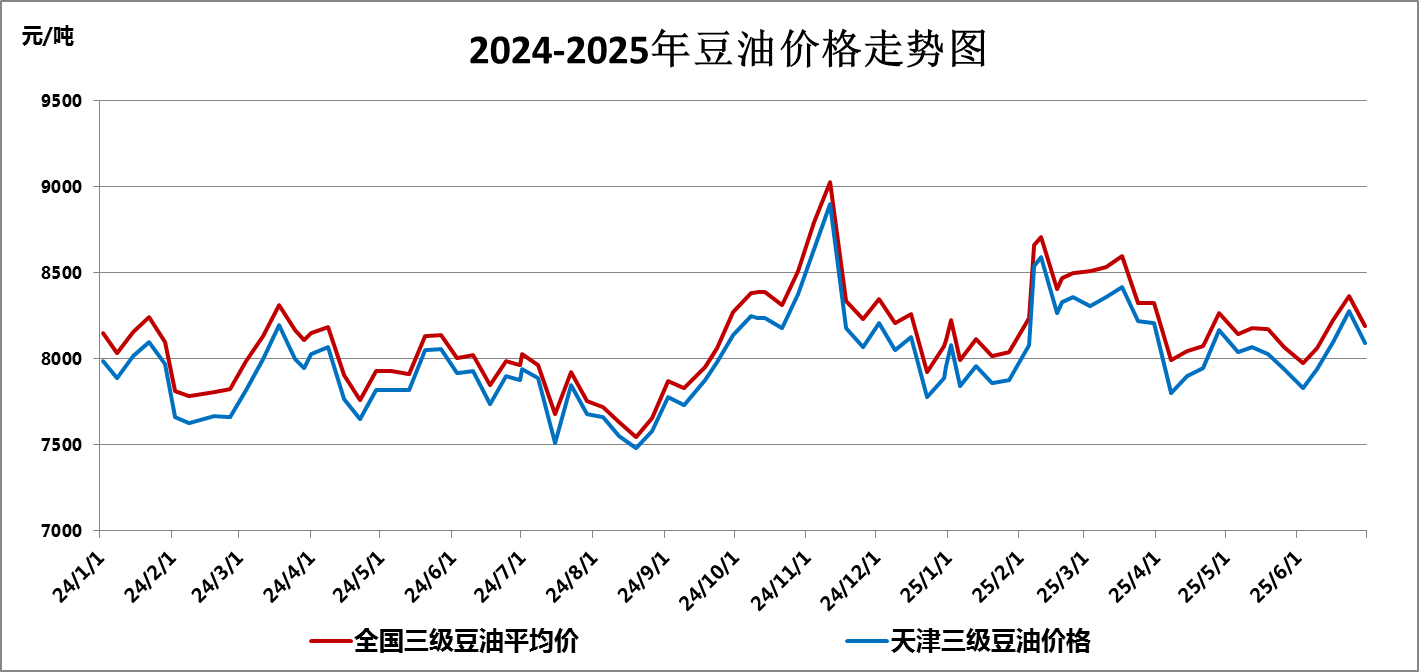

受进口巴西大豆大量到港和终端需求转淡影响,二季度豆油市场整体供应充裕,价格承压,截至6月底,国内豆油价格较3月底微幅下降,期间有两次阶段性反弹:

一是4月上旬至4月底,巴西大豆到港延迟,叠加海关检验政策变更延迟了大豆通关到厂时间,大豆原料供应不及时,国内豆油库存下降较快,市场看涨情绪浓厚,在供求基本面上支持豆油价格上涨;

二是6月上旬至6月下旬,中美贸易谈判进展顺利、伊以冲突导致原油价格上涨以及美国生物柴油政策发布等因素均对国际豆系期货价格有所提振,带领国内油脂价格大幅上涨,在外部因素上拉涨国内豆油价格。

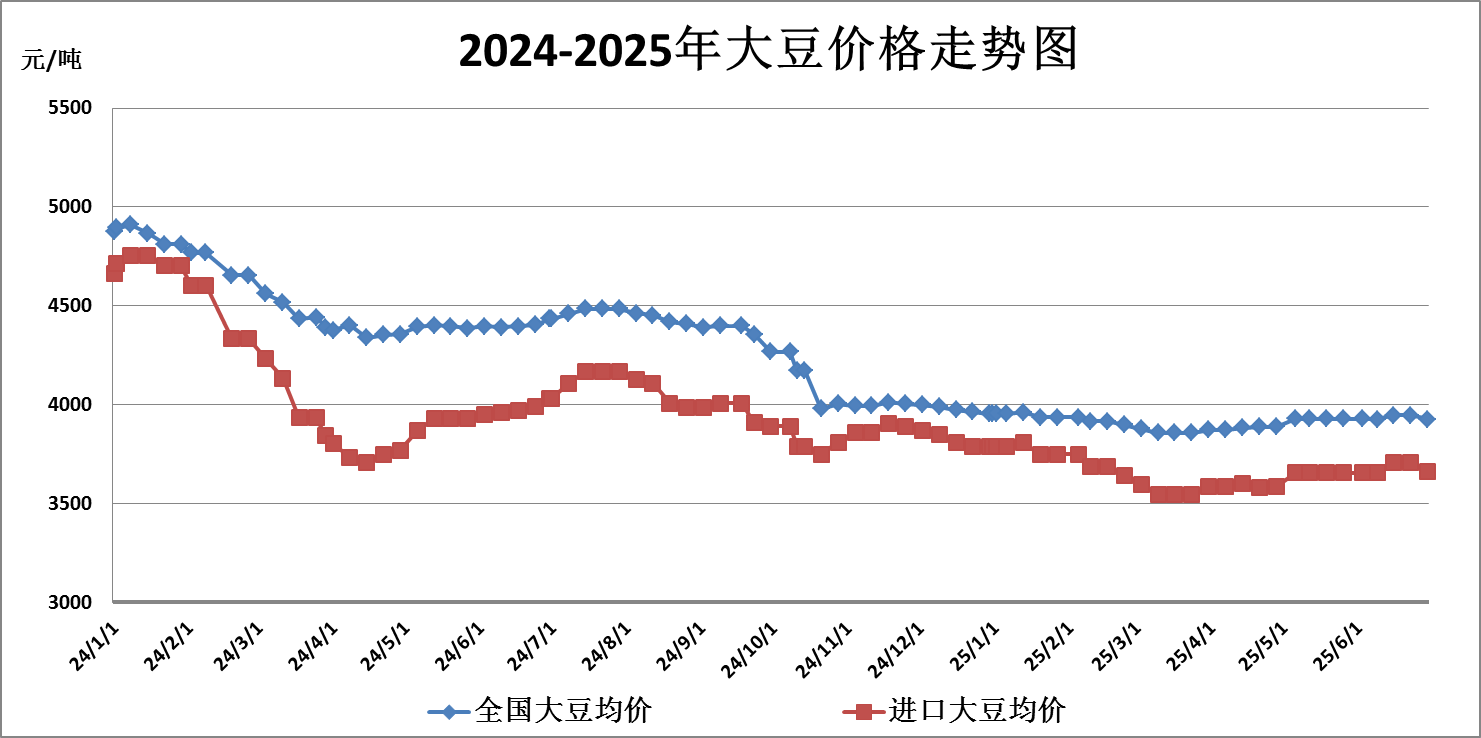

2、大豆市场

二季度,全国大豆价格较3月底微幅上涨。4月初至5月中旬进口大豆到港延迟,且中美贸易摩擦升级,带动大豆现货价格上涨;5月中下旬至6月下旬,受美国生物柴油政策预期的提振和巴西大豆报价持续上涨影响,进口大豆成本上升,拉动全国大豆均价。

|

单位:元/吨 |

年初 |

3月底 |

6月底 |

较3月底 |

较年初 |

|

全国大豆 |

3954 |

3874 |

3926 |

1.34% |

-0.71% |

|

进口大豆 |

3787 |

3585 |

3660 |

2.09% |

-3.35% |

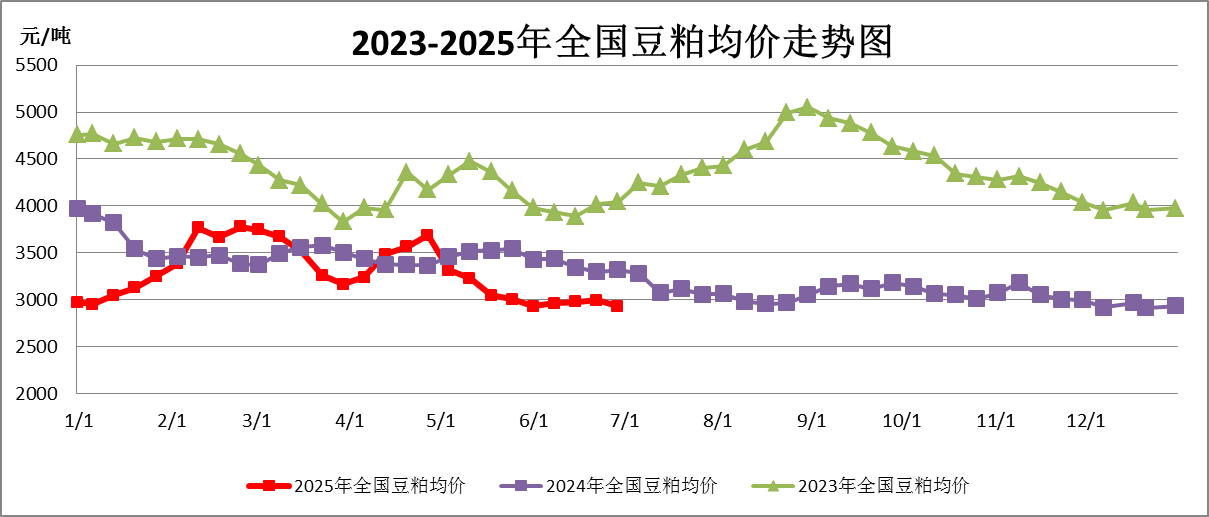

3、豆粕市场

二季度,全国豆粕价格明显下降。

4月初至4月底,豆粕价格持续上涨,主要原因是进口大豆来源的季节性转换不畅,叠加进口大豆通关时间延长,国内进口大豆补充不足,油厂开机率下降,供应端支持豆粕价格。

进入5月份以来,豆粕价格迅速回落,随着海关通关速度加快,5月份进口大豆进口量高达1392万吨,环比增长128.88%,同比增长36.2%,倒逼油厂加快压榨速度,豆粕供应逐渐增加,产量增幅超过出库需求,供强需弱背景之下,豆粕价格承压运行。

|

单位:元/吨 |

年初 |

3月底 |

6月底 |

较3月底 |

较年初 |

|

全国豆粕 |

2971 |

3163 |

2932 |

-7.30% |

-1.31% |

(二)期货市场行情

二季度,CBOT大豆和豆油期指价格上涨,主要受到国际地缘冲突和美国生物柴油政策支持等多重支撑因素影响。受美豆期价波动影响,国内大豆期指价格微幅上涨,其余国内外油脂油料期货价格涨跌互现。

国内外大豆期货价格表

|

|

年初 |

3月底 |

6月底 |

较3月底 |

较年初 |

|

美大豆期指 (美分/蒲式耳) |

1020.5 |

1019.75 |

1033.25 |

1.32% |

1.25% |

|

美豆油期指 (美分/磅) |

40.51 |

45.24 |

52.71 |

16.51% |

30.12% |

|

美豆粕 (美元/吨) |

324.3 |

298.7 |

286.5 |

-4.08% |

-11.66% |

|

大连豆二期指 (元/吨) |

3429 |

3539 |

3609 |

1.98% |

5.25% |

|

大连豆油期指 (元/吨) |

7716 |

7968 |

7964 |

-0.05% |

3.21% |

|

大连豆粕期指 (元/吨) |

2772 |

2932 |

2946 |

0.48% |

6.28% |

二、第三季度价格走势研判

在供求基本面宽松的背景下,预计三季度豆油供应充裕,价格整体弱势运行,季度末受终端需求提振和进口大豆成本上涨影响,价格有望回升。

(一)供求基本面分析——三季度大豆、豆油供大于求,价格偏弱运行

1、大豆:年度全球大豆供求宽松,三季度进口大豆到港量维持高位,抑制大豆乃至豆油价格

根据美国农业部6月份供需报告数据显示,2024/25年度世界大豆的供求同步增长,期末库存明显增加。同时从2025/26年度的预测情况来看,新年度世界大豆产量、消费量和期末库存的数字仍有扩大趋势,全球大豆供应持续宽松。

世界大豆平衡表

单位:万吨

|

年度 |

期初库存 |

产量 |

消费量 |

期末库存 |

|

2023/24年度 |

10178 |

39693 |

39385 |

11531 |

|

2024/25年度 |

11531 |

42078 |

40923 |

12420 |

|

2025/26年度 |

12420 |

42682 |

42415 |

12530 |

|

同比 |

7.71% |

1.44% |

3.65% |

0.89% |

(数据来源:美国农业部)

海关数据显示,2025年1-5月大豆进口总量为3710.8万吨,较上年同期下降25.9万吨,由于巴西港口物流问题,3至4月国内大豆进口量同比小于去年同期,但5月大豆大量到港弥补了前期到港延迟的部分。根据粮油商务网的预估数据显示,预计三季度进口大豆仍有大量到港,7-8月国内大豆进口量月均1067.5万吨,较二季度月均进口量环比增长3.81%,对豆油价格有一定抑制作用。

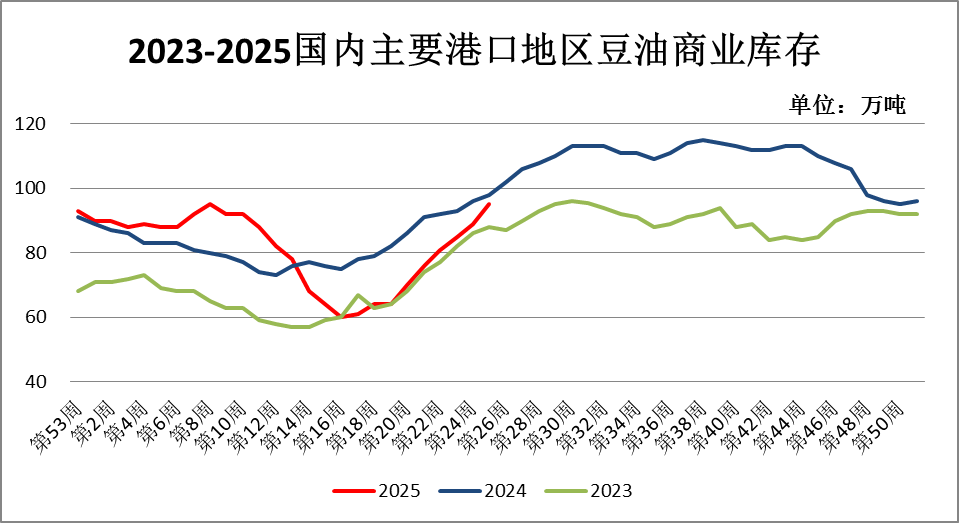

2、豆油:年度豆油供求有望缓解,三季度豆油进入累库阶段,抑制豆油价格

根据预测,2024/25年度我国豆油年度缺口约10万吨,处于紧平衡状态;而2025/26年度,我国豆油整体供大于求,转为年度结余约8万吨,豆油供求预期向好。

进入5月份以来,豆油累库速度较快,已接近去年同期水平,随着后续大豆到港量增加,国内大豆供给充裕,油厂开机率及豆油产量上升,导致豆油价格偏弱运行。

(二)贸易因素:中美贸易关系影响后续进口大豆成本

1、中美大豆贸易仍存壁垒:进口美豆关税仍高达23%

5月12日,中美发布《中美日内瓦经贸会谈联合声明》,大幅降低双边关税水平,为三季度贸易关系稳定奠定了基础。目前我国对进口美国大豆仍然需加征23%的关税。举例来说,7月1日,7月合约的美湾大豆到岸完税成本为4635.65元/吨,而同日的巴西大豆到岸完税成本仅为3805.69元/吨,低于美湾大豆829.96元/吨。

本次关税调整自5月14日起生效,暂停期为90天,8月中旬该声明即将到期,若双方达成进一步协议,关税可能延续或者下调,若未达成协议,23%可能恢复为47%。中美大豆贸易仍存较高壁垒。

2、对国内大豆价格的影响:推动进口大豆价格重心上移

中美贸易摩擦长期推高进口大豆价格,从以下几个方面来看:

一是供应层面,受大豆供应的季节性限制,5-8月份国内进口大豆主要来源国为巴西,而三季度末至四季度国内进口大豆来源国将转向美国,因此三四季度中国对美豆需求将有所增加,中美大豆关税壁垒限制美豆进口量,四季度国内大豆供应或将产生一定缺口,提振国内大豆期现货价格;

二是成本层面,目前中国对美国大豆的有效关税为23%,远高于进口巴西大豆价格,而且根据粮油商务网的监测数据显示,截至6月24日,我国9月船期累计采购198万吨,采购进度为33%,尚未开启对美豆的采购,随着距离我国进口巴西大豆的窗口期逐渐结束,这也在一定程度上通过市场传导,推高巴西大豆合约报价,提升进口大豆成本,若后续中美贸易摩擦升温,关税上调,美豆进口成本将再度上升,国内大豆成本也将有所上涨;

三是市场预期层面,中美贸易关系的变化直接影响市场预期,进而反映在期货市场,而我国豆类期现货价格受国际油脂油料期价影响较大,若8月中旬《联合声明》到期仍无关税下调的消息,或加大市场对四季度大豆缺口的担忧,看涨情绪推升期货价格,也会增强现货市场挺价情绪,进而支撑国内大豆和豆油价格。

若中美贸易关系缓和,关税有望维持或进一步下降,则进口大豆价格上涨动力减弱,但由于目前美豆种植成本较高,进口大豆价格进一步下降的空间有限。

(三)能源因素:美国、巴西生物柴油政策支撑国际豆油消费

三季度国际生物柴油政策力度加强,大豆主产国出口量或将减少。

美国:6月13日,美国环境保护局(EPA)发布2026-2027年可再生燃料标准(RFS)提案,提议将2026年和2027年生物质柴油义务数量分别设为56.1亿加仑和58.6亿加仑,而2025年这一指标仅为33.5亿加仑,大幅提高了生物柴油的强制性掺混量,同时该提案还包含对本土原料的保护措施,强制炼油厂优先使用美国豆油,该政策带来的美豆油需求增量远超市场预期,拉高了6月美豆油价格。受该政策影响,未来美豆出口量可能减少,提振美豆油价格。

7月1日,美国参议院通过的财政支出法案,其中包含的生物燃料领域内容为:通过45Z税收抵免政策,将生物柴油和可再生柴油的税收抵免延长至2031年,恢复小型农业生物柴油生产商额外抵免,并限制原料必须为北美种植或生产(排除中国废食用油、南美动物油脂等)。该法案强化了美国本土豆油的需求刚性,预计将提升美国豆油在生物柴油原料中使用的占比,进一步挤压美国大豆和豆油的出口。

巴西:6月25日,巴西国家能源政策委员会正式批准将柴油中的生物柴油掺混率从14%提高至15%,自8月1日起实施。该决议是《未来燃料法》框架下的重要进展,根据规划,巴西将在2026年将生柴掺混率提升至16%,2027年达到17%,最终在2035年实现25%的掺混率目标。预计该政策将抑制巴西大豆和豆油出口,提振国际油脂油料价格。

(四)天气因素:三季度美豆生长期炒作题材较多

三季度国际大豆关注点转移到美豆生长期,天气炒作将有所增加。

根据美国农业部最新种植报告显示,2025年美国大豆种植面积预估为8338万英亩,较2024年减少367万英亩。美豆播种期天气良好,仅西部部分地区降雨略少,目前美豆优良率为66%,与去年同期持平。当前美豆产区进入生长关键期,美国国家气象局发布的报告显示,今年夏季美豆产区东西部降水差异极为显著,出现极端天气的风险正不断攀升。进入7月,美国中西部和北部平原可能出现极端高温天气,进而影响大豆授粉,若与中西部干旱情况叠加,美豆单产预期将面临大幅下调的风险。

四、后市预测

豆油:三季度国内原料大豆供求宽松,且天气炎热,油厂维持较高开机率,豆油供应充足,进入累库阶段,同时油脂消费转淡,豆油需求较为有限,供强需弱格局明显,预计三季度前期国内豆油价格偏弱运行,到季度末,受终端需求提振及原料大豆的季节性供应预期偏紧影响,豆油价格有望回升。由于当前国际贸易摩擦不断,后续我中心仍将密切关注国际贸易政策、各国生物柴油政策及其他油脂的价格变化等可能影响豆油行情的因素。

大豆:受季节性供应限制,以及国际生物柴油政策对全球大豆需求的提振,预计三季度国内大豆供应由宽松逐步向紧张转变,大豆价格受国际豆系价格影响波动,整体稳中偏强运行。

豆粕:三季度前期仍有大量进口大豆到港,且夏季气温升高不利于大豆储存,油厂压榨量将维持高位,三季度豆粕供应压力较大,同时终端饲料企业多采取逢低补库的采购策略,豆粕需求维持平稳,预计豆粕现货价格短期平稳运行,长期或受大豆成本支撑走强。

(北京市粮食和物资储备事务中心 盛叶)