一、第三季度市场行情及价格走势

(一)全国市场价格行情

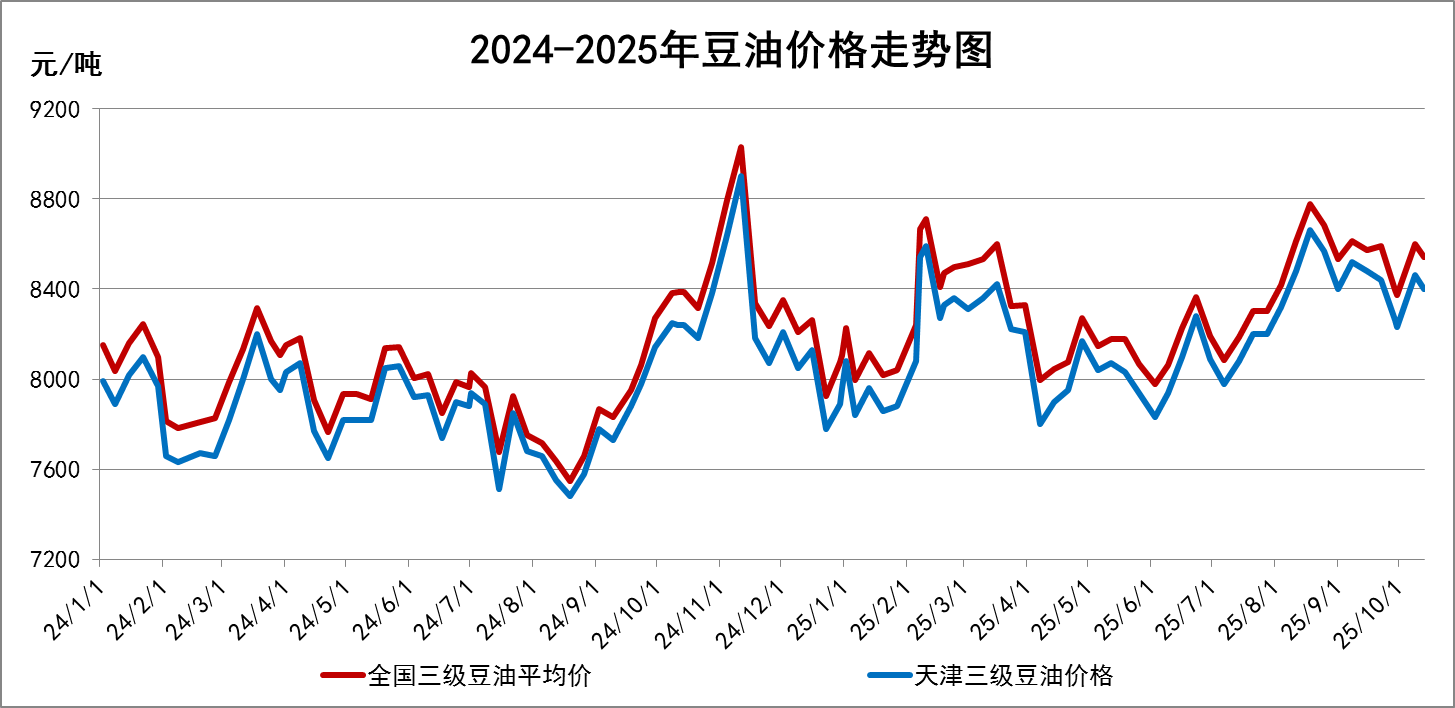

三季度,受各国生物柴油政策支撑、进口大豆成本上涨以及市场预期变化等因素影响,全国豆油、大豆和豆粕价格先扬后抑,整体微幅上涨。

1.豆油市场

|

单位:元/吨 |

6月底 |

9月底 |

较6月底 |

10月13日 |

较9月底 |

|

全国三级豆油均价 |

8191 |

8371 |

2.20% |

8541 |

2.03% |

|

天津三级豆油价格 |

8090 |

8230 |

1.73% |

8400 |

2.07% |

三季度豆油市场整体供应充裕,前期价格受国外期货价格和国内市场情绪影响上涨,随后市场情绪有所缓和,价格随豆油供求宽松形势回落。截至9月底,国内豆油价格较6月底微幅上涨,具体来看:

7月初至8月中旬,豆油价格持续攀升,主要原因:一是各国生物柴油政策持续发力,拉动全球豆油乃至大豆需求,叠加中东局势紧张推升原油价格,推高国内外豆油期货价格,支撑豆油现货价格上涨;二是中美大豆贸易谈判在即,市场担心后续进口大豆供应紧张,看涨情绪浓重,油厂挺价心理增强,间接支撑豆油现货价格;三是我国持续采购巴西大豆,导致巴西大豆报价持续走高,成本端对豆油价格形成支撑。

8月下旬至9月底,豆油价格波动回落,主要原因:一是美国大豆关税税率延期后,国内进口大豆供应忧虑放缓,对豆油价格支撑力度减弱;二是8月份大量巴西大豆到港,导致油厂维持高开机率,豆油库存快速累积,且三季度豆油终端需求不足,豆油价格弱势运行。

10月以来,受到节日期间国外豆类期指价格上涨的拉动,我国豆油现货价格反弹上涨,后伴随中美贸易关系紧张而回落。

2.大豆市场

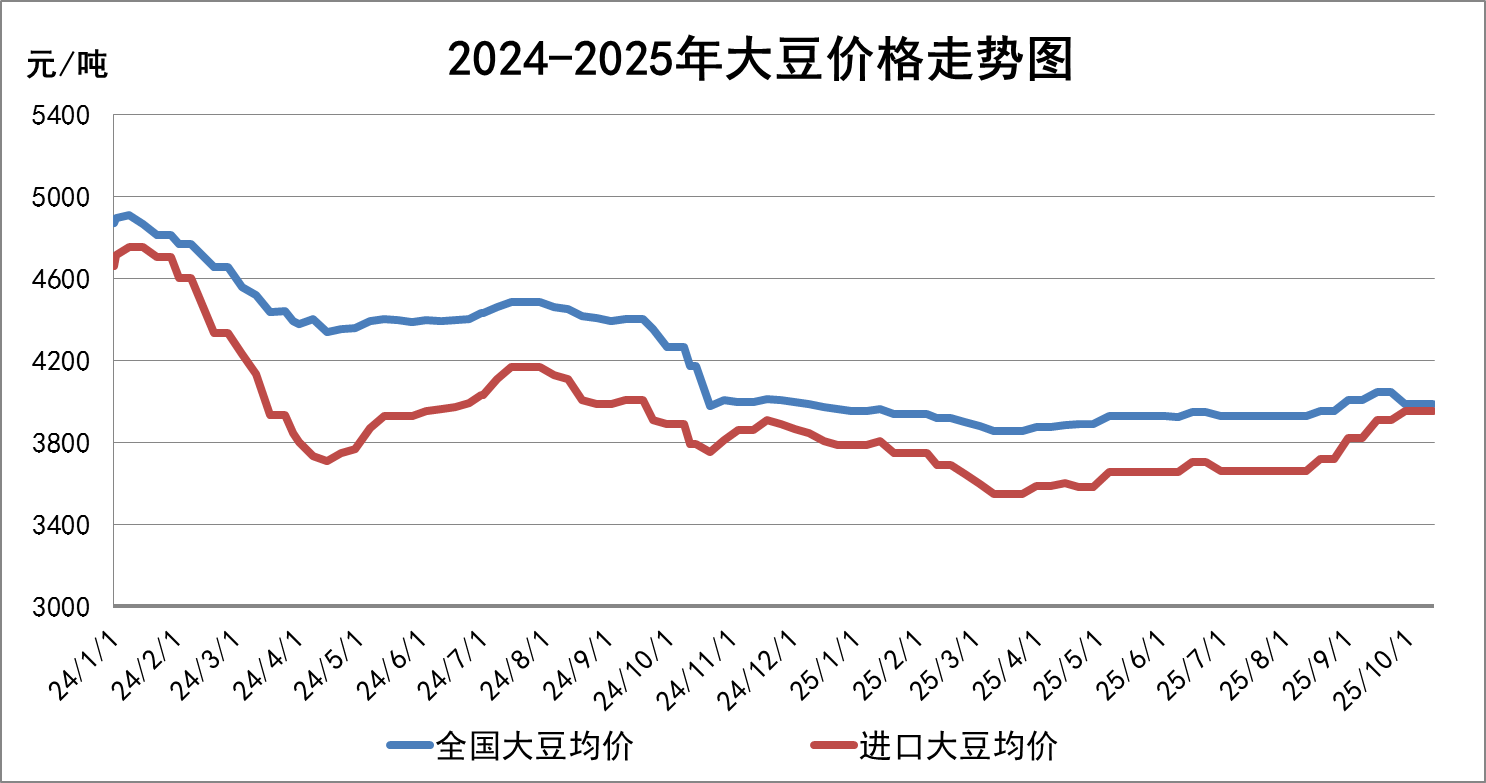

三季度,全国大豆价格较6月底微幅上涨。主要受巴西大豆报价上涨和船运费上涨影响,进口大豆均价自9月份起逐渐攀升,价格较6月底明显上涨,拉动全国大豆价格上涨。

|

单位:元/吨 |

6月底 |

9月底 |

较6月底 |

10月13日 |

较9月底 |

|

全国大豆 |

3926 |

3987 |

1.55% |

3987 |

0.00% |

|

进口大豆 |

3660 |

3950 |

7.92% |

3950 |

0.00% |

3、豆粕市场

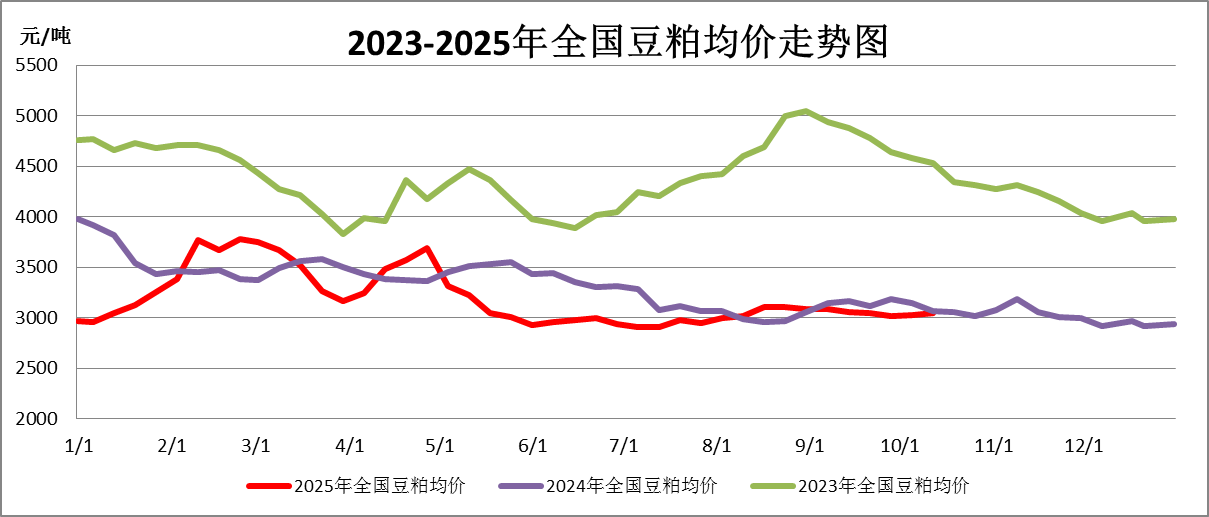

三季度,全国豆粕价格先扬后抑,较6月底微幅上涨。

7月初至8月中旬,豆粕价格持续上涨,主要原因:一是巴西大豆报价坚挺,成本端支撑豆粕价格;二是市场预期后续大豆供应缩紧,油厂挺价意愿增强。

8月下旬至9月底,随着进口大豆大量到港,豆粕供应逐渐增加,供强需弱背景下,豆粕价格弱势运行。

|

单位:元/吨 |

6月底 |

9月底 |

较6月底 |

10月13日 |

较9月底 |

|

全国豆粕 |

2932 |

3019 |

2.97% |

3042 |

0.76% |

(二)期货市场行情

三季度,CBOT大豆和豆油期指价格均下跌,主要受到国际原油价格下跌、美国生物柴油政策变动和美豆丰产等多重因素压制。10月以来,受美国或出台农户援助计划和印尼推进生物柴油计划消息提振,国外豆类期指价格上涨,拉动国内豆类期货价格上行。

国内外大豆期货价格表

|

|

6月底 |

9月底 |

较6月底 |

10月13日 |

较9月底 |

|

美大豆期指 (美分/蒲式耳) |

1033.25 |

1020.50 |

-1.23% |

1030.00 |

0.93% |

|

美豆油期指 (美分/磅) |

52.71 |

49.83 |

-5.46% |

50.56 |

1.46% |

|

美豆粕 (美元/吨) |

286.5 |

279.7 |

-2.37% |

281.3 |

0.57% |

|

大连豆二期指 (元/吨) |

3609 |

3601 |

-0.22% |

3629 |

0.78% |

|

大连豆油期指 (元/吨) |

7964 |

8070 |

1.33% |

8194 |

1.54% |

|

大连豆粕期指 (元/吨) |

2946 |

2866 |

-2.72% |

2874 |

0.28% |

二、第四季度价格走势研判

从供求基本面来看四季度大豆、豆油供应有保障,但受进口大豆成本上行和四季度油脂需求回暖影响,豆油价格有望进一步抬升,且基于当前国际经贸斗争形势来看,四季度豆油价格受贸易政策的影响远大于基本面。

(一)供求基本面——四季度大豆、豆油供略大于求,大豆进口成本上行支撑豆油价格上涨

1.大豆:年度全球大豆供求双增,进口大豆供应充裕,进口成本上行

根据美国农业部9月份供需报告数据预测,2025/26年度世界大豆的产量42587万吨,消费量42389万吨,产消同步增长,期末库存12399万吨,同比稳中有增。

海关数据显示,2025年1-9月大豆进口总量为8618.5万吨,较上年同期上涨5.30%。根据粮油商务网的预估数据显示,预计四季度进口大豆仍有大量到港,进入12月份,进口大豆供应或将由松转紧,支撑豆油价格上涨。

自8月份开始,巴西大豆的港口报价持续上涨,伴随南美大豆的进口期逐渐进入尾声,当前巴西大豆进口成本已高于3%关税下的美豆进口成本。若进口美豆关税延续,或将助推南美大豆进口成本进一步抬升。截至10月10日,11月合约的美湾大豆在3%的正常关税下进口成本为3798元/吨,在加征23%关税情况下进口成本为4516元/吨,而同日的巴西大豆进口成本为3983元/吨,阿根廷大豆进口成本为3682元/吨。

2.豆油:年度豆油供求平衡,略有结余

根据国家粮食和物资储备数据中心9月份供需报告预测,2025/26年度我国豆油新增供给和需求与上年度基本持平,年度结余3万余吨,处于紧平衡状态。

(二)贸易因素:国际经贸斗争前景不明朗,对四季度豆油价格影响较大

1.《中美斯德哥尔摩经贸会谈联合声明》11月中旬到期

8月12日,中美发布《中美斯德哥尔摩经贸会谈联合声明》,延续了美豆进口关税税率的相关规定。本次关税调整自8月12日起生效,暂停期90天。11月中旬该声明即将到期,若双方达成进一步协议,关税可能延续或者下调,若未达成协议,23%可能恢复为47%。

2.中国采购美国新季大豆数据为零,贸易冲突再次升级

在23%关税税率基础上,美国大豆进口完税成本价仍高于南美大豆,在市场上不具备竞争力。美国农业部的出口销售报告显示,迄今中国买家尚未订购任何美国新季大豆。因此,美国农业部预测对华大豆出口金额将持续下滑。

特朗普政府原定于10月底在韩国APEC会议期间与中国领导人会晤,主要讨论议题之一就是大豆问题。10月10日凌晨,特朗普通过社交媒体宣布将从11月1日起,对中国所有输美商品征收额外100%的关税,并对所有关键软件实施出口管制,直接造成中美贸易关系再度紧张。

3.关税政策对油脂市场的传导路径分析

原油-生物柴油路径:当前国际生物柴油产业的发展使植物油与原油价格紧密相连,当国际关税政策影响原油价格时,会通过生物柴油生产环节传导至植物油市场。若原油价格因加征关税下降,则生物柴油价格将同步回落,企业减少生物柴油产量,从而抑制豆油、棕榈油等植物油原料的需求,进一步抑制植物油价格。

市场情绪路径:关税战会加剧全球经济衰退担忧,抑制大宗商品需求,包括油脂市场需求,导致投资和消费减少,工业用油脂需求和餐饮等消费领域的油脂需求都会受到影响。10月10日,特朗普关税威胁引发美股重创,其中WTI原油单日下跌5.33%,CBOT美豆期指下跌1.34%,CBOT美豆油下跌1.93%。

贸易流路径:虽然中国已停止进口美国大豆,但国际油脂贸易格局会因关税政策间接调整。举例来说,9月22日,阿根廷政府宣布将大豆、豆油和豆粕的出口关税降至零,这使得阿根廷大豆在国际市场上的竞争力增强,据说我国在此期间积极采购阿根廷大豆。一方面,这将影响我国进口大豆的来源国结构,进而影响全球大豆和油脂的贸易流向;另一方面,阿根廷大豆的出口增加,将挤占巴西大豆的出口份额,巴西可能会调整其大豆和豆油生产和出口策略,间接影响我国油脂市场的供应和价格。

总体来看,若中美在近期贸易谈判中达成阶段性协议,美豆进口成本价重获竞争力,那么中国可能增加美豆采购,首批到港时间或在12月中下旬至次年1月,尽管对四季度国内大豆供需影响有限,但在成本端将有效控制大豆和豆油价格涨幅;若谈判无进展,美豆出口可能继续受限,中国将延续依赖南美大豆进口的局面。

(三)能源因素:各国生物柴油政策支撑国际豆油消费

美国:6月份美国环保署(EPA)计划2026年生物柴油掺混量目标为56.1亿加仑,较2025年增长67%,但目前来看实际执行进度存在不确定性。一是政策仍处于审议阶段,具体补贴细则尚未明确;二是小型炼油厂的生物燃料掺混量豁免问题尚未有定论。若该政策执行落地,将显著增加豆油需求,推动豆油价格上涨;若政策延迟或豁免范围扩大,豆油需求预期可能回落。

巴西:2025年8月起生物柴油掺混比例从14%提升至15%,2026年计划达到16%。巴西生物柴油原料中豆油占比约69%,政策推进将直接增加豆油需求。四季度巴西B15政策已实施,预计2025/26年度巴西本国豆油需求增量约40-50万吨,若政策按计划推进,将对全球豆油市场形成支撑,尤其在明年南美大豆收获季(2026年1月至4月)可能加剧供应紧张。

(四)天气因素:四季度南美播种期天气炒作或将增加,支撑豆油价格上涨

作为全球大豆核心产区,四季度巴西与阿根廷的播种进度和早期生长状况将对大豆和豆油市场产生较大影响。

巴西南部虽具备良好播种条件,但区域内风暴、酷热及局部降水波动可能制约单产潜力,若干旱持续或后续降雨不及预期,重播需求增加、播种窗口缩短等问题将直接影响巴西大豆总供给量,短期内或推动国际大豆期货价格震荡上行;阿根廷中部潘帕斯草原的墒情预期乐观,但其北部和西部水分不足、中部偏暖及短期极端天气风险,仍为产量前景埋下隐患。

另外,潜在拉尼娜现象的威胁为全球大豆市场增添了长期不确定性。若拉尼娜现象在12月至次年2月大豆生长关键期成型,将为巴西南部、阿根廷带来炎热干燥天气,与当前区域气候问题叠加,导致两国产量下滑,抬升全球大豆及豆油价格。

四、后市预测

豆油:南美大豆报价上涨导致进口大豆成本上升,支撑豆油价格上行,且四季度为油脂需求旺季,终端需求有望回暖,以上均支撑豆油价格上涨。四季度豆油价格走势关键点在于中美贸易谈判、各国生物柴油政策的推进及南美种植期天气问题,后续我中心仍将密切关注这些可能影响豆油行情的因素。

大豆:近期国产大豆收获上市,保持优质优价状态,从当前进口大豆采购和装船进度来看,四季度仍有进口大豆到港,但受中美贸易关系影响,进口大豆成本上涨,且国际生物柴油政策持续推进,对全球大豆需求有所提振,预计四季度国内大豆供求格局逐渐由宽松向紧张转变,大豆价格受国际豆系价格影响波动,整体稳中偏强运行。

豆粕:短期内豆粕的供强需弱,伴随四季度大豆到港量将呈现下降趋势,豆粕逐步进入去库存周期,特别是进入12月后,进口大豆供应缺口或将逐步展现,预计四季度豆粕价格先弱后强,价格重心伴随大豆进口成本上移。

(北京市粮食和物资储备事务中心 盛叶)